En este análisis presentamos quiénes son los principales grupos de acreedores. También analizamos los credit default swaps de los bonos de deuda externa. Luego pasamos a revisar la importancia del valor de mercado de los bonos y planteamos un escenario de recompra. También vemos las condiciones financieras, jurídicas y económicas negociadas y su compatibilidad con las disposiciones constitucionales. Finalmente, revisamos el contexto latinoamericano y mundial con relación a la deuda externa. Concluimos 1) que las operaciones riesgosas con Goldman Sachs y Credit Suisse fueron determinantes en la pésima negociación; 2) que ignorar el precio de mercado de los bonos impidió una mucho mejor negociación en la que debió contemplarse expresamente el escenario de default; 3) que si bien el alivio de flujos en los primeros años es importante, es absolutamente insuficiente frente a las necesidades; 4) que el acuerdo con el FMI atado a la renegociación será letal para los ecuatorianos. Finalmente, reflexionamos que una política económica e internacional distinta hubiese permitido coordinar con Argentina y otros países de la Región una mejor renegociación.

El Ministro Martínez pagó millones de dólares en asesoría para reestructurar la deuda externa con la firma Lazard Freres cuya matriz está en el paraíso fiscal de Bermuda, pero el contrato con el monto exacto no se ha transparentado. Como referencia, en mayo, Lazard fue contratado por el gobierno de Zambia por $5 millones para gestionar una deuda externa total de $11 mil millones, tres veces menor a la ecuatoriana.

Anunció un acuerdo con un grupo de acreedores, que representan el 45% de los bonos adeudados. Es decir, este grupo tiene aproximadamente $8 mil millones en bonos de deuda externa ecuatoriana. El grupo con el que llegó a acuerdos está compuesto por AllianceBernstein, Ashmore Group Plc, BlackRock Inc, BlueBay Asset Management LLP y Wellington Management Company LLP. El estudio jurídico que representa a estos acreedores es White & Case LLP.

El siguiente grupo de acreedores más importante es Goldman Sachs y Credit Suisse. Antes del prepago, estos bancos tuvieron más de $3 mil millones en bonos de deuda externa, aunque como colateral. Este grupo es el que más ha salido favorecido pues recibió pagos anticipados de operaciones riesgosas: $1000 millones en febrero, marzo y abril (en plena pandemia) y $500 millones más en abril y junio, además de penalidades e intereses que no han sido transparentados. Este grupo recibió pre-pago de la deuda externa al 100% del valor. Es decir, no hubo ningún ahorro para el Estado ecuatoriano. Adicional a los bonos de las operaciones repo, estos bancos suman adicionalmente decenas de millones de dólares en bonos de deuda externa ecuatoriana. Credit Suisse participó con $46,5 millones para entrega física en la subasta de CDS. La aceptación de Goldman Sachs y Credit Suisse debería darse sin problema dado el trato extremadamente generoso que ha tenido el Ministro Martínez con estos bancos, sin embargo, seguramente estará condicionada a futuros negocios con el Ecuador en términos de líneas de crédito, asesoría en privatizaciones o estructuraciones financieras.

Hay un tercer grupo de acreedores, liderado por Amundi (Credit Agricole), Contrarian Capital Management, Grantham Mayo Van Otterloo & Co. (GMO) y T Rowe Price Associates en representación de 25 bancos de inversión, que se ha pronunciado conjuntamente con el (cuarto) grupo “2024”. Dicen que tienen entre el 25% y 35% de algunos bonos: estimamos cerca de $3 mil millones. Este grupo está asesorado por UBS y BroadSpan Capital y representado por el estudio jurídico Quinn Emanuel Urquhart & Sullivan LLP. Este grupo ya se ha manifestado en contra del acuerdo con el primer grupo. Pide que los bonos 2024 no tengan recorte de capital. También pide otras condiciones financieras y jurídicas. Entre ellas, vincular el recorte de capital a la consecución de un acuerdo con el FMI. Uno de los miembros de este grupo, GMO ya tiene en su historial un juicio en contra del Ecuador por el default de $16 millones en bonos 2030, que luego de seis años llegó a un acuerdo con el Ecuador (por 65 centavos por dólar, según Penades). GMO posee $78 millones de bonos ecuatorianos. T Rowe tiene $107 millones en bonos, aunque ya los registra contablemente valorados apenas a $30 millones (38 centavos por dólar).

Sin embargo, estos bancos no son los “beneficiarios finales” de los bonos. Muchos de estos bonos solo están custodiados por los bancos. Esto quiere decir que los bancos hablan a nombre de sus clientes, pero los clientes – los verdaderos dueños – se desconocen. Este dato es fundamental, pues en realidad el gobierno ecuatoriano no ha revelado quiénes con los verdaderos acreedores ni ha hecho las gestiones para obtener los detalles por parte de los depositarios como Euroclear o Clearstream. En anteriores episodios de la historia, se encontró que ecuatorianos – incluso los mismos ex ministros – eran los verdaderos beneficiarios de los bonos.

El gobierno ha repetido que la predisposición amistosa pro-mercado permitió una exitosa renegociación de la deuda. Sin embargo, como hemos visto, la misma aún no ha concluido y está pendiente la aceptación de una buena parte de acreedores. Pero adicionalmente, en términos jurídicos y económicos, el Ecuador ya incumplió sus obligaciones – ya entró en default.

Existen dos mecanismos que determinan si un país está en default o no. El primero es la calificación de riesgo: el 14 de abril, Standard & Poor’s calificó a Ecuador como “selective default“. El segundo es el Comité de Determinaciones de la ISDA (asociación de derivados financieros compuesta por banqueros internacionales). El 27 de abril, el Comité sesionó y determinó que Ecuador entró en default (en términos legales se llama “credit event”), y por ende autorizó que se ejecuten los Credit Default Swaps (CDS). Los CDS son seguros/apuestas: si Ecuador no paga su deuda, la aseguradora (otro banco) debe pagar al que compró el seguro. Los CDS se pueden vender aún sin que ninguna de las partes haya comprado bonos ecuatorianos: especulación pura.

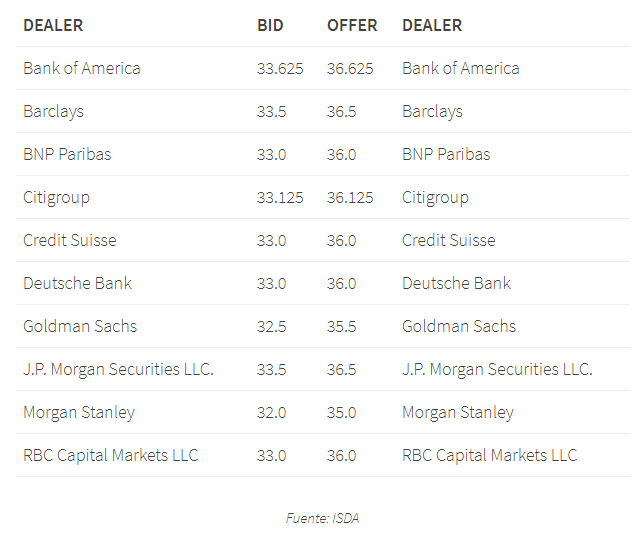

En la sesión (vía correo electrónico), preguntaron “Has a Restructuring Credit Event occurred with respect to Republic of Ecuador?” (¿Ha ocurrido un evento de reestructuración de crédito con respecto a la República del Ecuador?). Todos los 14 bancos participantes votaron afirmativamente: Bank of America N.A., Barclays Bank plc, BNP Paribas, Citibank, N.A., Credit Suisse International, Goldman Sachs International, JP Morgan Chase Bank, N.A., Deutsche Bank AG, Mizuho Securities Co., Ltd, Citadel Americas LLC, Pacific Investment Management Co., LLC, AllianceBernstein L.P., Cyrus Capital Partners, L.P., Elliott Management Corporation.

Entre todos los participantes, quien más preocupa es el último. Elliot es el fondo buitre de Paul Singer, quien busca hacerse de bonos baratos y luego enjuiciar décadas a los países y orquestar sanciones financieras y cambios geopolíticos hasta que le paguen el valor nominal. Argentina resistió décadas hasta que lo hizo Macri.

Para la ejecución de los Credit Default Swaps, se debe definir un precio de los bonos. Los aseguradores pagarán al tenedor la diferencia entre el precio determinado y el valor nominal. El precio se determina mediante una subasta. La subasta arrojó un precio de los bonos en default de 34,875 por ciento. El 19 de mayo, se intercambiaron millones de dólares de bonos de deuda externa ecuatoriana a ese precio. Unos se deshicieron de sus bonos, otros se quedaron con ellos, la mayoría simplemente redondeó la pérdida de abril con el seguro que le brindaron los CDS. Aunque no todos los tenedores participen en el mercado de CDS, el precio de la subasta CDS se vuelve en un referente cercano al valor de mercado de los bonos de deuda externa ecuatoriana. (Por ejemplo, en el año 2009, el precio de la subasta fue de 31,375 y el Ecuador fijó el precio de recompra de los bonos en 35%.)

El valor de mercado ha sido ignorado por el Ministro Martínez en el anuncio de esta renegociación. Pero ha sido una decisión expresa, porque él sí está al tanto de las implicaciones de los precios de mercado de los bonos. En enero de 2019, publicó un boletín de prensa – exclusivamente en inglés – en donde se comprometió ante los tenedores a “sostener el valor de mercado de los bonos de deuda externa”, es decir, para cuidar el bolsillo de los acreedores. Pero también está plenamente al tanto porque tuvo que pagar centenas de millones de dólares en llamadas al margen, justamente por el colapso de los precios de mercado de los bonos.

Tenemos varios valores de refencia para el valor de mercado de los bonos de deuda externa ecuatoriana. Uno es el valor que les dieron – hace mucho tiempo – Goldman Sachs y Credit Suisse cuando ingresaron a las operaciones repo en 2018. Goldman Sachs los valoró (prospectivamente en un escenario de default) en 41,6 centavos por dólar. Credit Suisse los valoró en 42,1 centavos por dólar.

En el informe reportado a la Securities and Exchange Commission por parte de T Rowe, se los valoró a 38 centavos por dólar. Los bancos que participaron en la subasta de CDS los valoraron entre 32 y 37 centavos por dólar. El precio final de la subasta de CDS fue 34,875 centavos por dólar.

En el peor momento de la situación financiera ecuatoriana, cuando el FMI negó el desembolso de marzo y arribó la pandemia con fuerza letal, los precios de los bonos llegaron a bajar a 20 centavos. Recordemos los precios de mercado el 30 de marzo que oportunamente publicó el Observatorio de la Dolarización.

Esto quiere decir que, bajo lógicas de mercado, los tenedores estuvieron dispuestos a aceptar un descuento (“quita” o “pérdida”) del capital de 65 centavos por dólar.

Fiel a su promesa de sostener el valor de los bonos, al 7 de julio – fecha en la cual se anunció la renegociación de los bonos de deuda externa, los mismos subieron a alrededor de los 50 centavos por dólar. Esto quiere decir que, a la fecha del anuncio, el valor de mercado de los $17,4 mil millones en bonos era realmente $8,7 mil millones.

Y sin embargo, el Ministerio anunció que habría una reducción del 9% del capital (haircut, quita o descuento) cuando, comparado frente al valor de mercado de los bonos de ese día, en realidad había un aumento del 82% de la deuda. Y si comparamos con el valor de la subasta CDS, el “logro” es un aumento del 160% de la deuda.

Resulta interesante analizar si la disposición constitucional incluida en el artículo 290.3 que dice que “Solo se podrá refinanciar deuda pública externa, siempre que las nuevas condiciones sean más beneficiosas para el Ecuador” se refiere a las condiciones con relación al valor nominal o con relación al valor de mercado. Un importante antecedente es el informe de la Comisión de Auditoría de Crédito Público (pp 37-42) donde ya se establece que la omisión de la valoración de mercado de la deuda en los Planes Brady y Adam es una fuente de ilegitimidad.

Esto nos lleva a un escenario financiero. ¿Se podría haber recomprado los bonos de deuda externa? Para recomprar bonos se requieren tres condiciones: la jurídica -que sea permitido hacerlo-, la de precio -que sea conveniente- y la de liquidez -que tengamos dinero disponible-.

¿Cuál es la cantidad de bonos que se debían recomprar? La meta de la recompra debe ser la cantidad que impida el bloqueo jurídico a la reestructuración de la deuda. El bloqueo jurídico de los bonos se logra con 34%, salvo los bonos 2024 que se logra con 25%. Por lo tanto, la meta debe ser recomprar el 75% de los bonos 2024 y 66% del resto. En vista que existen tenedores de bonos pasivos (que no se enteran lo que ha pasado y que no contestan los correos), montos ligeramente inferiores podrían ser suficientes para impedir el bloqueo jurídico.

La liquidez disponible para la recompra de nuestro escenario es la que se utilizó para prepagar las operaciones riesgosas en marzo y abril y los bonos 2020 en marzo. El prepago de junio (swap de oro y repo bonos del BCE/MF con Goldman Sachs que se iba a vencer en septiembre lo mantenemos). La cantidad utilizada fue cerca de $1482 ($1000 millones repos + $342 millones bonos 2020 + intereses y penalidades). Si no se hubiesen prepagado estas operaciones, se hubiese activado el default de los repos y los bonos que estaban como garantía hubiese pasado a propiedad de Goldman Sachs, Credit Suisse y el ICBC. Por lo tanto, el saldo nominal de la deuda externa hubiese aumentado.

Es ahí donde se podría haber activado la recompra. Con un precio promedio ponderado de 35 centavos, los $1,5 mil millones alcanzaban para recomprar $4,2 mil millones (del saldo que creció por el default de los repos), la deuda nominal se hubiese reducido de $17,4 mil millones a $16,0 mil millones. Casi igual a la reducción que anunció el gobierno. No convenía.

Sin embargo, debemos tomar en cuenta que si se hubiese activado el default de los repos, los precios de los bonos hubiesen caído mucho más. Sin default cayeron a 20 centavos (el 30 de marzo). Es posible que hubiesen caído aún más con default. Con un precio promedio ponderado de 20 centavos, los $1,5 mil millones alcanzaban para recomprar $7,4 mil millones (del saldo crecido) y la deuda nominal se hubiese reducido a $12,8 mil millones. Es una reducción del 26%.

A ese precio, con $1,2 mil millones adicionales se podía llegar a la meta para impedir el bloqueo jurídico. Esa cantidad era perfectamente viable de conseguir mediante políticas de financiamiento público interno: el banco central contaba con $3,5 mil millones en activos externos al 31 de marzo. La deuda nominal se hubiese reducido a $6,8 mil millones.

A un precio de 35 centavos, se hubiese requerido $3,3 mil millones adicionales para llegar a la meta. Aunque no imposible, hubiese implicado un esfuerzo considerablemente mayor, incluyendo medidas regulatorias. Claro está, si el gobierno hubiese actuado oportunamente en evitar la fuga de capitales -como lo sugirió el Observatorio-, hubiese contado con más liquidez interna para una posible recompra a precios de mercado.

Tácticamente, el Estado no debe notificar la recompra al depositario de los títulos hasta que haya superado la solicitud de consentimiento de restructuración. Es decir, debe impedir que se ejecute la figura jurídica de la “confusión”. El Estado debe preservar sus derechos de deudor tanto como de tenedor.

Queda un punto pendiente, qué hubiese pasado con esos tenedores de $6,8 mil millones probablemente fondos buitres insatisfechos con la restructuración. En vista que no podían bloquear la restructuración, buscarán enjuiciar al estado. En el pasado, los juicios contra el Ecuador han ocurrido en jurisdicción neoyorquina como los casos de GMO y Penades. Pero en materia de deuda, también han ocurrido mediante arbitraje internacional de inversiones -bajo el amparo de los tratados bilaterales de protección de inversiones-.

El académico Kevin Gallagher ya detalló los riesgos de los TBI con relación a los fondos buitres en Grecia. El organismo intergubernamental South Center ha publicado un análisis reciente de cómo los TBI han complicado la restructuración de la deuda al abrir la puerta a los fondos buitres. El Transnational Institute también ha explicado cómo lucran ciertos “inversionistas” en medio de las crisis financieras (capítulo 3).

Afortunadamente, solo una tercera parte de la deuda fue emitida mientras estaban vigentes los tratados bilaterales de inversión. Dos terceras partes de la deuda fue emitida posterior a la denuncia de los tratados bilaterales de inversión y, por lo tanto, los acreedores no deberían tener acceso al arbitraje de inversiones.

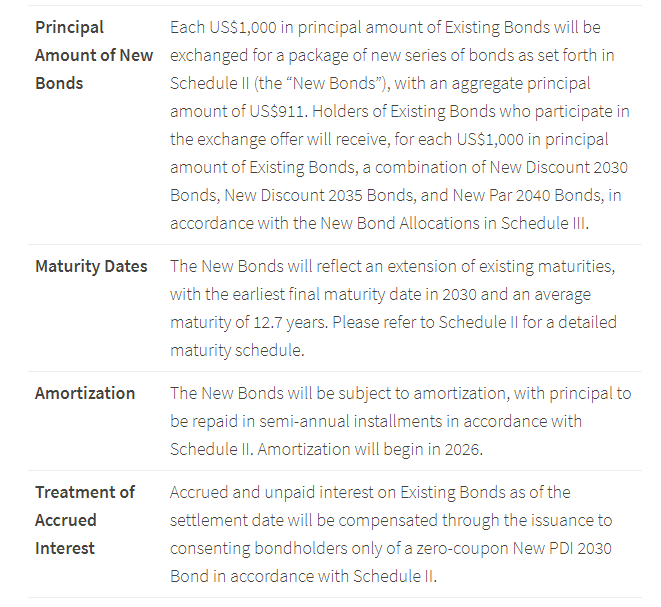

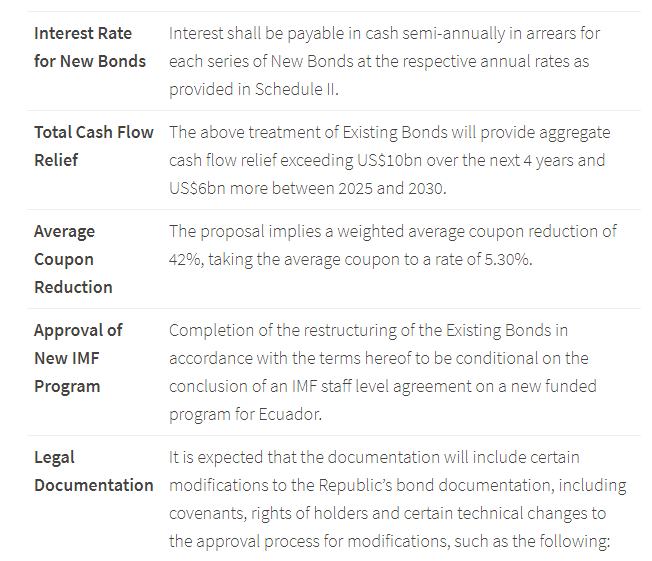

Las condiciones jurídicas del preacuerdo en la renegociación no han sido detalladas. Solo está disponible la oferta en términos generales y, como era de esperarse, sólo en inglés:

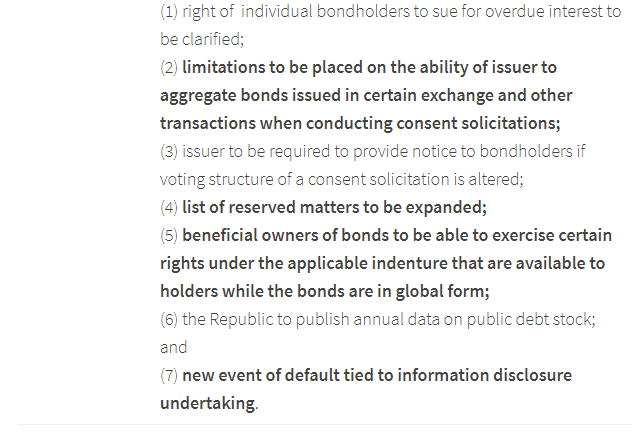

Las condiciones más preocupantes son los números (2), (4), (5) y (7). Aunque los términos son generales, se están generando riesgos para futuras acciones que pueda tomar un gobierno con una línea de política económica distinta.

(2) Se establecen restricciones para que el Ecuador no pueda lograr los porcentajes requeridos para que se bloquee una restructuración. Esto limitaría el despliegue de una estrategia como la detallada anteriormente.

(4) Simplemente indican que se establecerán más restricciones al Ecaudor, pero no detallan cuáles son. Es una puerta abierta para negociar con algunos acreedores que se enfocan fuertemente en los términos jurídicos. Este es un asunto que está siendo observado mundialmente. Por ejemplo, Stiglitz y decenas de economistas y abogados han solicitado que no se imponga a Argentina más limitaciones jurídicas. Si Ecuador cede, estará debilitando la posición de los estados a nivel mundial con un nefasto precedente.

(5) En esta sección, se reconoce que los “holders” o tenedores de los bonos no son los mismos que los “benefícialo owners” o verdaderos dueños/beneficiarios de los bonos. Se les otorga derechos a los dueños para que puedan enjuiciar al Estado a pesar de que no tengan que revelar su identidad. Parece específicamente diseñado para arbitrajes de inversión; un riesgo extremadamente alto para los estados, especialmente si los verdaderos dueños son ecuatorianos.

(7) Aquí se plantea que en caso de default -cesación de pagos- el gobierno deba revelar cierta información -no se dice cuál- pero es lógico asumir que quieren evitar que el Ecuador pueda volver a aplicar una estrategia de recompra. Seguramente buscarán que el Estado revele si tiene bonos comprados a través de terceros y que se aplique la figura de “confusión”.

Habría que evaluar si estas condiciones jurídicas son “más beneficiosas para el Ecuador” que la de los bonos que están siendo reestructurados. De no ser así, incurrirían en violación del artículo 290.3 de la Constitución y correrían el riesgo de que los bonos sean declarados ilegítimos, como lo dispone la misma Constitución en el artículo 290.5.

En términos de las condiciones financieras, es innegable que el alivio de flujo desde el segundo semestre de 2020 hasta el 2024 es considerable; la reducción del cupón promedio también es loable. Sin embargo, los cálculos y las cifras de los gráficos del anuncio de Martínez son víctimas de mala práctica profesional pues en el año 2020 omiten los flujos del primer semestre. Se debió haber incluido el costo que se quiso esconder -“la actitud responsable”- de los prepagos de deuda y del pago de los bonos 2020. Esto nos revela que el Ecuador pagó muy caro el año 2020: $342 millones de los bonos 2020 más $1000 millones de las operaciones riesgosas y $500 millones del swap de oro para recuperar bonos, además de las correspondientes penalidades e intereses. En total, en el año 2020 ya se ha pagado cerca de $1982 millones. No $0, como aparece en el gráfico de Martínez.

El costo de oportunidad de esos pagos es enorme: el país con la más alta mortalidad per cápita, el país con la segunda tasa más alta de contracción económica, crisis económica generalizada, atrasos de sueldos, a proveedores, a la seguridad social, a los gobiernos locales, a las universidades, a los becarios… Los atrasos internos se acercan a $6 mil millones, aunque no está claro si incluye la deuda proyectada a las transnacionales petroleras por el diferencial tarifario negativo. Las muertes, si las valoráramos en dólares, no pudieran ser costeadas. En términos de tasa de descuento, considerando el oficio histórico de renuncia de la ex Ministra de Salud Pública, Catalina Andramuño, la misma tiende al infinito. En términos jurídicos, la Asamblea Nacional expidió una resolución -unánime- de que se abstenga de pagar la deuda externa. En términos internacionales, existieron pronunciamientos oficiales contundentes a nivel mundial respecto a la necesidad de posponer y cancelar la deuda externa. ¿Por qué el Ecuador no buscó asesoría de la UNCTAD – agencia de la ONU especializada en asesoría de deuda externa para los países en desarrollo- para coordinar acciones con Argentina o con otros países de la Región y del mundo que se encuentran en el mismo problema?

Volvamos al flujo de caja. En la presentación sobre estrategia de la restructuración de la deuda, el gobierno estima unas necesidades brutas de financiamiento en el orden de $13,5 mil millones en 2020 y de $10,9 mil millones en 2021. Con esta renegociación, los tenedores no realizan ningún nuevo desembolso, no entra dinero fresco. Tampoco abre la puerta para nuevas emisiones de bonos, pues el riesgo país se mantiene -y se mantendrá así por un buen tiempo- en niveles prohibitivos. Recordemos que el Ecuador decrecerá el 11% este año, según el FMI, y que la recaudación del IVA ha caído 21% en lo que va del año.

El dinero fresco entraría de los multilaterales y de la China. Los créditos con China implicarían un prepago dentro de cuatro años, con lo cual las necesidades brutas de financiamiento continuarían aumentando. El Ecuador requerirá liquidez fresca adicional y pareciera que la fuente es acudir al Banco Central y regular al sector externo y, adicionalmente, esperar que llegue una emisión sustancial de Derechos Especiales de Giro. Otra alternativa debería ser dar por terminados los contratos petroleros con diferencial negativo de tarifas y asumir directamente las operaciones, evitar que se sigan acumulando más deudas y reestructurar los pasivos financieros resultantes.

Con relación a los instrumentos -los nuevos bonos- hay uno que expresamente incumpliría con las disposiciones constitucionales. El numeral 4 del artículo 290 dispone “Los convenios de renegociación no contendrán, de forma tácita o expresa, ninguna forma de anatocismo o usura.” El bono PDI, que se emitirá por un poco más de $800 millones, es el que corresponde a los intereses que había que pagar hasta agosto. Con el cupón cero en la capitalización de intereses se cumple con la disposición constitucional de evitar el anatocismo. Sin embargo, si el contrato del bono PDI contempla intereses por atrasos, sí se estaría incurriendo en anatocismo. Intereses sobre intereses no son permitidos por la Constitución.

Las condiciones no son solo financieras o jurídicas. El propio gobierno, en la solicitud de consentimiento del 4 de abril se comprometió a tener un nuevo acuerdo con el FMI firmado hasta el 10 de agosto. Como es de esperarse, un acuerdo con el FMI será grave. No se trata de financiamiento rápido de emergencia. Significa un acuerdo convencional en donde la consolidación fiscal pasa a ser la protagonista, especialmente con las privatizaciones. Pero además, el FMI requiere la aprobación de la legislación monetaria – ya anticipada por Moreno el 24 de mayo – que incluye la inminente desregulación (subida) de las tasas de interés, la desregulación de la cuenta de capitales y la liquidez doméstica, el acoso y la liquidación de las cooperativas de ahorro y crédito y la privatización -y autonomía- del directorio del banco central. Así como se evidenció en la archivada Ley de Crecimiento Económico (#Trole4), la intención es que el próximo gobierno no pueda cambiar a los miembros del directorio del banco central y esté impedido de dar un giro de la política económica.

En la publicación sobre estrategia de deuda –solo disponible en inglés– presentada a los banqueros extranjeros tenedores de bonos se proyecta una tasa promedio de crecimiento pírrica cercana a 0, un déficit fiscal de $4,5 mil millones en 2020 que rápidamente pasa a un equilibrio fiscal en 2022 y superávit fiscal de 3% del PIB desde 2025. Estas condiciones son inviables para un país con intenciones de salir de la crisis de la pandemia, no se diga para salir del subdesarrollo.

A manera de conclusión, las operaciones riesgosas con Goldman Sachs y Credit Suisse fueron determinantes en la pésima negociación al poner en situación de extrema vulnerabilidad al fisco. El análisis de si las condiciones son más beneficiosas o no para el Estado dependen de la agresividad jurídica y de si partimos del valor de mercado o del valor nominal. Un estado, y peor en medio de una pandemia planetaria, emergencia sanitaria, crisis humanitaria y descalabro económico, no debe descartar la opción del default como un instrumento legítimo de política pública. Si bien el alivio de flujos en los primeros años del esquema anunciado por el gobierno es importante, es absolutamente insuficiente frente a las necesidades brutas de liquidez y ante el estado raquítico de la economía: se necesitan recursos frescos. El acuerdo con el FMI atado a la renegociación será letal para los ecuatorianos. Hay que evitarlo.

Agradezco a Carlos Viteri por ayudarme a compilar esta base, que fue muy útil para realizar los análisis. En una entrevista con El Mercurio muchos de estos argumentos están expuestos en video.

Tomado del Observatorio de la Dolarización